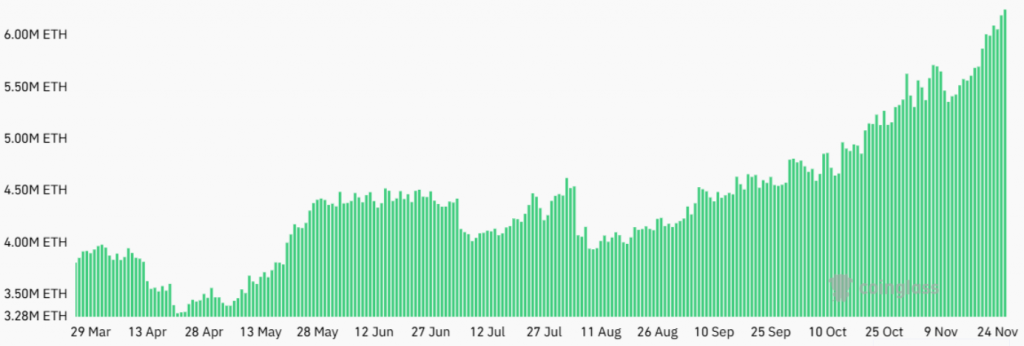

加密貨幣市場近期出現顯著變化,以太幣(ETH)價格在11月20日至27日期間勁升15%,一度逼近四個月高點3,500美元。值得關注的是,同期以太幣期貨未平倉量也創下歷史新高,達到220億美元,較11月27日前30天增長23%。此現象引發市場對於牛市到來與否的熱烈討論,以及高槓桿背後隱藏的市場機制。

即加入CFTime TG 讨论区!想掌握最新加密市场动态与 AI 新闻与资讯,更能随时获得免费 web 3入场券!

數據顯示,8月27日比特幣(BTC)期貨未平倉量為312億美元,而以太幣在5月13日價格突破4,000美元時,其期貨未平倉量僅為140億美元。此次以太幣期貨未平倉量突破以往紀錄,其意義值得深入探討。

Binance、Bybit和OKX三家交易所共同掌握了約60%的ETH期貨需求,但芝加哥商品交易所(CME)的參與度正持續提升,目前持有25億美元的ETH期貨未平倉量,顯示機構投資者的參與日益增加,這通常被視為市場成熟的指標。

以太幣期貨未平倉量 非單純代表看漲情緒

然而,高槓桿需求並非單純代表看漲情緒。衍生品市場的買賣雙方力量相互制衡,各種交易策略,例如「現金加套利」策略(在現貨市場買入以太幣,同時在期貨市場賣出相同名義金額的以太幣),以及利用不同到期日合約的利率差進行套利,都能增加對以太幣槓桿的需求,而這些策略本身並不代表看漲。

值得注意的是,兩個月期ETH期貨年化溢價(基準利率)自11月6日起突破10%的中性門檻,並在過去一周維持在17%的高位。此利率讓交易者在使用「現金加套利」策略完全對沖風險的同時,獲得固定回報。然而,部分市場參與者願意承受17%的成本維持槓桿做多頭寸,暗示著市場存在一定程度的樂觀預期。

然而,高槓桿環境也潛藏風險。散戶投資者(俗稱「Degens」)常使用高達20倍的槓桿,價格輕微下跌即可觸發強制平倉。11月23日至26日期間,已有價值1.63億美元的槓桿做多ETH期貨頭寸被強制平倉。

永續合約是衡量散戶期貨頭寸健康狀況的重要指標。其變動的資金費率(通常每月在0.5%至2.1%之間)用於平衡多空雙方槓桿。目前ETH永續期貨資金費率接近中性門檻的每月2.1%,儘管11月25日曾短暫飆升至4%以上,但並未持續,顯示散戶對槓桿做多的需求仍然相對低迷,即使以太幣價格出現15%的周漲幅。

綜合以上數據與分析,以太幣期貨未平倉量上升可能更多地反映了機構投資者的策略,例如對沖或中性持倉,而非單純的看漲情緒。市場仍需持續觀察,才能更準確判斷未來走勢。