最新數據顯示,香港新推出的比特幣交易所交易基金(ETF)在首周的資金流入和資產管理方面表現平平,這引發了對投資者興趣的新疑問:為何香港加密貨幣ETF,難以與美國的成功相提並論。

即加入CFTime TG 讨论区!想掌握最新加密市场动态与 AI 新闻与资讯,更能随时获得免费 web 3入场券!CFTime Whatsapp 討論區!

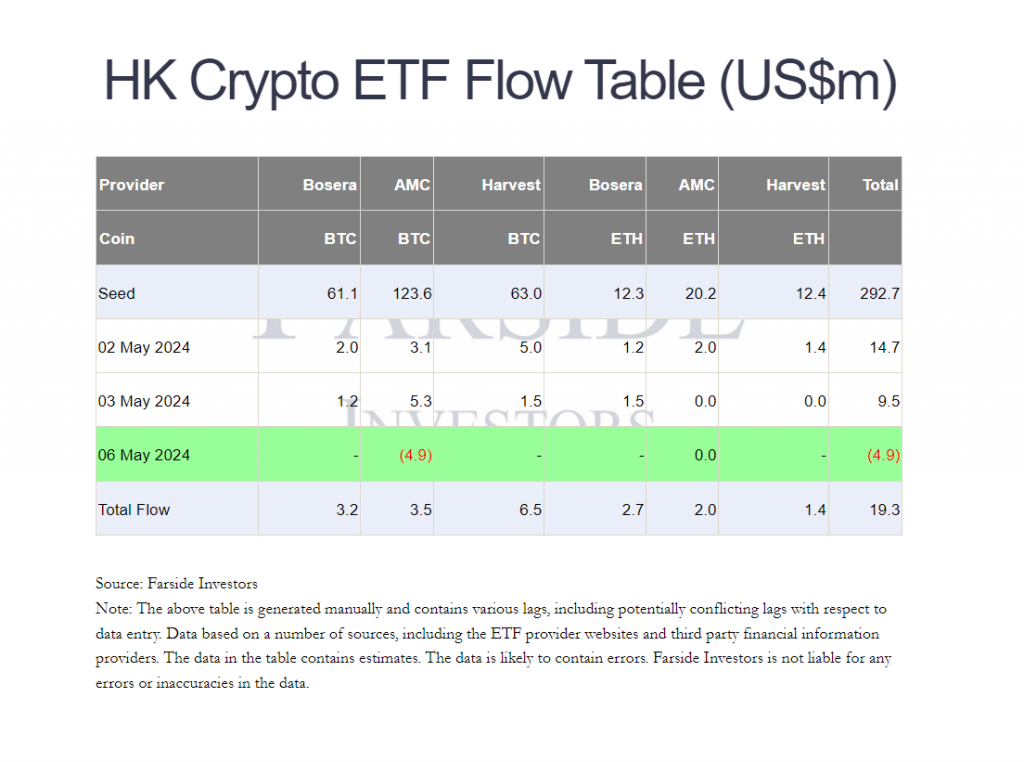

根據數據,自4月30日推出以來的首周,香港上市的三款現貨比特幣ETF僅累積了2.62億美元的資產,流入不到1400萬美元。這與美國現貨比特幣ETF在1月推出時湧入的數十億美元相比顯得不足。

看更多:香港比特幣及以太坊現貨ETF開始交易 交投遠低於發行商預期

兩款以太幣ETF的表現稍微平庸一些,截至5月6日,資產管理規模為5,420萬美元,流入930萬美元。分析師對這一開創性的加密貨幣產品抱有更高期望。

香港加密貨幣ETF反應平平 與市場規模有關

然而,一些投資者認為,香港相對較小且流動性不足的股票市場使其ETF行業無法與美國的資金流入相媲美。香港市場僅有4.5萬億美元的市值,遠遠無法與美國交易所的50萬億美元相比。

這其中一個主要障礙是,目前中國內地投資者被限制參與ETF交易,除非他們持有香港居留權。一項研究顯示,近80%對加密貨幣感興趣的香港投資者計劃進行投資。

然而,SoSoValue的研究人員警告稱,香港加密貨幣ETF對合格投資者的要求仍然非常嚴格,中國內地投資者無法參與交易。市場期待通過南向香港股票通開展內地基金的交易,但目前的監管規定不允許,預計這將很難在短期內實現。

香港加密貨幣ETF的管理費用為每年0.85%至1.99%,較美國ETF發行人的平均0.25%高。這使得長期持有對於對加密貨幣市場持樂觀態度且具有長期投資觀點的機構投資者來說更具經濟效益。

總體而言,香港的加密貨幣ETF在資金流入和資產管理方面面臨著一些挑戰,並且受到市場結構性限制的影響。然而,隨著市場的發展和更多投資者的參與,這些挑戰可能會逐漸得到克服。

分析:以太坊的收益能力使其對機構投資者比比特幣更具吸引力

另一方面,儘管美國證券交易委員會(SEC)去年十月份批准了持有以太坊期貨的ETF,但現貨以太坊ETF的時間表仍然不確定,預計將很快有一個決定。

一旦這些產品可用,它們的受關注程度仍然是一個重要問題。

根據香港推出的六個加密貨幣ETF(分為比特幣和以太坊),初步數據可能預示著未來的趨勢。這些基金最初吸引了2.92億美元的種子資本,其中比特幣基金引起了更多的初始關注。

以太坊ETF只吸引了15%的初始資本,凸顯出其相對於比特幣的知名度較低。然而,由於香港和美國的ETF結構存在差異,這可能並不是對美國市場反應的完全預測。

專家們相信,隨著越來越多的投資者了解權益獎勵的好處以及保護區塊鏈安全以獲得回報,以太坊的價值主張將不斷增強。

雖然香港的產品中還無法使用此功能,但一些美國的以太坊ETF提供了這項特色。富蘭克林坦普頓指出,以太坊的收益能力使其對機構投資者比比特幣更具吸引力。

以太坊ETF最初針對投機者,但隨著人們意識到以太坊不僅僅是價值儲存,更具廣泛好處,這些ETF可能會吸引更廣泛的投資者。